2019.12.06

由中(zhōng)國物(wù)流與采購聯合會調查、發布的2019年11月份中(zhōng)國大(dà)宗商(shāng)品指數(CBMI)爲102.5%,較上月上升1.2個百分(fēn)點,連續三個月保持上升态勢,并且本月達到至近七個月以來的最高。各分(fēn)項指數中(zhōng),供應指數和銷售指數繼續攀升,庫存指數和價格指數均有所回落,顯示國内大(dà)宗商(shāng)品市場形勢良好,供需兩側聯動回升,商(shāng)品庫存增速回落,大(dà)宗商(shāng)品市場運行穩中(zhōng)向好。不過,進入12月份以後,大(dà)宗商(shāng)品市場淡季效應逐步顯現,需求端将會逐漸趨弱,而供應端壓力将持續加大(dà),市場下(xià)行壓力依然存在,仍将面臨一(yī)定的調整風險。

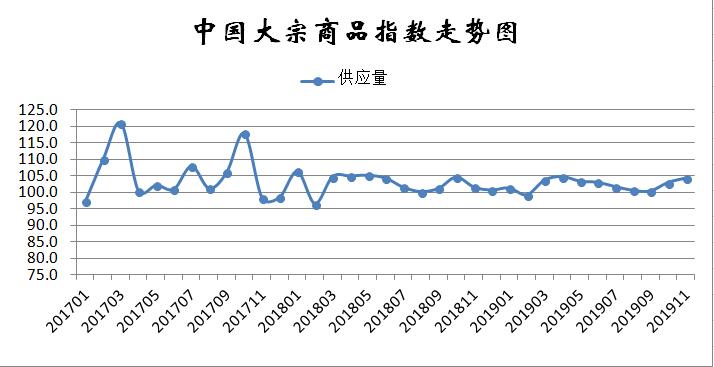

一(yī)、商(shāng)品供應持續增長

2019年11月份,大(dà)宗商(shāng)品供應指數止跌反彈至104.2%,指數爲近七個月以來的高點,較上月回升1.3個百分(fēn)點,顯示國内大(dà)宗商(shāng)品市場供應量平穩增長,供應壓力有所回升。各主要商(shāng)品均呈現不同程度的上升趨勢。

1、鋼鐵供應量顯著回升

2019年11月份,鋼鐵供應指數結束之前連續四個月的下(xià)跌走勢,大(dà)幅反彈8.5個百分(fēn)點,至103.6%,顯示受利潤影響,鋼廠生(shēng)産意願增強,開(kāi)工(gōng)率回升,鋼鐵供應量較前期有明顯增長。11月份鋼鐵行業PMI生(shēng)産指數爲43.4%,較上月上升1.1個百分(fēn)點。據中(zhōng)國鋼鐵工(gōng)業協會統計數據顯示,2019年11月上旬重點鋼企粗鋼日均産量198.91萬噸,旬環比增加2.11萬噸,增長1.07%。采購量指數爲41.5%,較上月上升8.0個百分(fēn)點;原材料庫存指數爲39.2%,較上月上升1.3個百分(fēn)點。進入12月後,不少鋼廠仍存在集中(zhōng)檢修的情況,但受利潤驅使,短流程鋼廠産能利用率極有可能增長,長流程鋼廠鐵水也會向建築鋼材傾斜,12月份供給端壓力不會減輕,且随着北(běi)方鋼材陸續到港,南(nán)方市場缺貨現象将得到緩解,因此12月份國内鋼市或供大(dà)于求。

2、煤炭供應增速放(fàng)緩

2019年11月份,煤炭供應指數位104.8%,雖然指數繼續保持增長,但增速較上月回落0.9個百分(fēn)點,顯示煤炭供給繼續保持高位,市場供應壓力持續加大(dà)。10月22日以來,陝西彬長煤業、山西襄礦集團、四川川南(nán)煤業接連發生(shēng)較大(dà)安全事故,國務院安委會辦公室印發《關于進一(yī)步加強煤礦安全生(shēng)産工(gōng)作的緊急通知(zhī)》,安全監管或再次得到加強,但對煤炭整體(tǐ)産量影響有限,很難導緻煤炭供應全面顯著收縮。此外(wài),市場整體(tǐ)預期煤價中(zhōng)長期已經進入下(xià)行通道,雖然當前煤價已經在下(xià)行,但煤礦生(shēng)産利潤還非常可觀,從利潤最大(dà)化角度考慮,隻要各方面條件允許,短期煤礦生(shēng)産積極性應該不會降低。進入12月份,陝西榆林地區部分(fēn)煤礦或将會出現全年煤管票(piào)提前用完的情況,可能會導緻部分(fēn)地方煤礦被迫提前停産,煤炭供應短期内存在下(xià)降可能。

3、成品油供應量持續上升

2019年11月份,成品油供應指數四連升至105.7%,爲2018年12月份以來的最高點,升幅較上月擴大(dà)1.2個百分(fēn)點,顯示國内主營煉廠開(kāi)工(gōng)率維持高位,成品油供應持續上升。10月,廣州石化520萬噸/年常減壓裝置檢修,但是9月底大(dà)慶煉化600萬噸/年常減壓裝置檢修結束,加工(gōng)負荷升高,加之地煉常減壓裝置開(kāi)工(gōng)率持續上漲,故10月國内煉廠原油加工(gōng)量環比增加,同比亦增加,故而汽油産量增加。10月國内汽油産量爲1251.70萬噸,環比增加4.6%,同比增加1.0%。後期來看,12月,安慶石化檢修持續,廣州石化計劃結束檢修,屆時将有520萬噸/年常減壓裝置複工(gōng),而茂名石化預計12月上旬開(kāi)啓檢修,300萬噸/年常減壓裝置将關停。預計國内主營煉廠原油加工(gōng)量将小(xiǎo)幅增加,汽油産量或繼續保持增長。

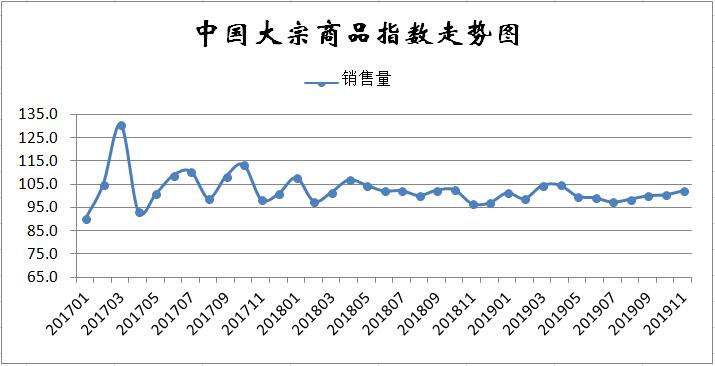

二、需求延續回升勢頭

2019年11月份,大(dà)宗商(shāng)品銷售指數爲102.2%,較上月上升1.7個百分(fēn)點,爲近七個月以來的最高,顯示國内大(dà)宗商(shāng)品市場需求釋放(fàng)加速。從各主要商(shāng)品情況來看,本月除成品油受季節性因素影響銷售減少外(wài),其餘品種均呈現增長态勢。

1、鋼鐵市場需求遇冷

2019年11月份,鋼鐵銷售指數止跌反彈5.1個百分(fēn)點至104.8%。從市場情況來看,11月國内鋼市需求出現超預期增長。在暖冬環境下(xià),下(xià)遊開(kāi)工(gōng)率居高不下(xià),對于建築用材的需求持續走高,不少地區出現供不應求的局面。據上海卓鋼鏈了解,招商(shāng)局集團入主遼港集團後提高安全生(shēng)産标準,因此入冬後各港口因大(dà)風暫停作業增多,導緻北(běi)方資(zī)源南(nán)下(xià)不暢,加劇了市場資(zī)源偏緊局面。從監測的滬市終端線螺采購數據來看,11月份終端日均采購量環比上升16.12%,較上月明顯回升,需求并未因氣溫下(xià)降而出現下(xià)滑。按照曆史數據來看,12月需求環比回落的概率較大(dà),然而今年各地“保增長”任務較重,雖然北(běi)方會因爲天氣因素逐步停工(gōng),但南(nán)方的施工(gōng)還會持續一(yī)段時間。因此12月份需求端仍将保持一(yī)定韌性,并會呈現區域分(fēn)化情況。

2、鐵礦石需求小(xiǎo)幅回升

2019年11月份,鐵礦石銷售量指數結束之前連續五個月的下(xià)降趨勢,止跌反彈4.3個百分(fēn)點至101.9%,表明受鋼廠年前階段性補庫存的影響,前期鐵礦石市場需求低迷的情況在一(yī)定程度上得到緩解。從目前市場情況來看,冬季限産力度偏弱,鋼廠産量維持相對高位;港口庫存小(xiǎo)幅變動,外(wài)礦發運及到港量小(xiǎo)幅減少,礦石需求有支撐。12月3日,巴西淡水河谷(Vale)官方宣布,暫時關停Brucutu礦區Laranjeiras尾礦壩的運營,預計将關停1-2個月,每個月鐵礦石影響量約爲150萬噸,因此後期鐵礦石到港增量較爲有限。随着需求淡季到來,鋼材逐步進入累庫周期,鋼廠按需補庫爲主,但在當前利潤水平下(xià),年前鋼廠鐵礦石補庫值得期待,但仍需關注限産執行力度。

3、成品油銷售再度遇冷

2019年11月份,成品油銷售指數爲99.6%,較上月下(xià)跌5.5個百分(fēn)點,指數跌至近八個月以來的最低點,顯示國内成品油市場受季節性因素影響,需求普遍不佳。2019年10月國内汽油表觀消費(fèi)量爲1083.73萬噸,環比上月增加50.48萬噸,增加幅度爲5.0%,同比去(qù)年減少107.47萬噸,減少幅度爲9.0%。11月,國内多地降溫明顯,汽油終端需求有所下(xià)滑。柴油方面,冬季來臨,需求普遍低迷。天氣轉冷,北(běi)方城市基建及工(gōng)地停工(gōng)導緻開(kāi)工(gōng)率下(xià)滑,柴油需求進一(yī)步走低。10月國内柴油表觀消費(fèi)量爲1358.4萬噸,環比上月增加49.4萬噸,增加幅度爲4.0%,同比去(qù)年減少1.2萬噸。進入12月,汽油終端需求會随着氣溫的降低而進一(yī)步遇冷,戶外(wài)工(gōng)程開(kāi)工(gōng)率将持續下(xià)降,加之北(běi)方将實施限産,柴油需求将進一(yī)步降低,整體(tǐ)來看成品油市場需求恐難有改善。

4、有色金屬需求增速放(fàng)緩

2019年11月份,有色金屬銷售指數爲101.1%,表明有色金屬市場需求繼續保持上升态勢,但指數較上月回落3.2個百分(fēn)點,顯示有色金屬需求增速較前期有所放(fàng)緩。據國家統計局數據顯示,2019年10月份,國内銅材、鋁材産量分(fēn)别爲171.9萬噸和455.8萬噸,同比比分(fēn)别增長18.0%和6.6%。從市場情況來看,本月建築行業受天氣轉冷影響,略有放(fàng)緩,而電(diàn)子和家電(diàn)行業因後期仍有節日因素支撐,生(shēng)産較爲旺盛,但與前期受雙十一(yī)提振下(xià)的生(shēng)産沖量相比,節奏略有放(fàng)緩。後期來看,臨近年底,汽車(chē)、房地産等下(xià)遊産業對有色金屬消費(fèi)增長仍難有明顯改善,高新有色材料需求雖增速加快,但近期仍難挑起擴大(dà)有色金屬消費(fèi)的大(dà)梁。總體(tǐ)來看,後期有色金屬供需基本保持弱平衡态勢。

三、商(shāng)品庫存增速減緩

2019年11月份,大(dà)宗商(shāng)品庫存指數爲100.1%,較上月回落0.3個百分(fēn)點,顯示随着需求的持續回升,國内大(dà)宗商(shāng)品庫存增速有所減緩。各主要商(shāng)品中(zhōng),除鋼鐵庫存繼續下(xià)降外(wài),其餘品種均有不同程度的增加。

1、鋼鐵庫存繼續減少

2019年11月份,鋼鐵庫存指數四連跌至93.7%,爲2017年1月份以來的最低水平,顯示國内鋼鐵庫存量加速下(xià)降,庫存水平處于低位。據中(zhōng)鋼協統計,11月全國20個城市5大(dà)類品種鋼材社會庫存合計繼續呈下(xià)降趨勢。本月庫存總量1064萬噸,環比下(xià)降15.3%。其中(zhōng)鋼材市場庫存總量987萬噸,環比下(xià)降15.9%,港口庫存78萬噸,環比下(xià)降5.6%。鋼材社會庫存中(zhōng),本月5大(dà)品種環比全部下(xià)降,其中(zhōng)熱軋卷闆庫存環比下(xià)降16.0%,冷軋卷闆庫存環比下(xià)降0.6%,中(zhōng)厚闆庫存環比下(xià)降1.2%,線材庫存環比下(xià)降17.3%,螺紋鋼庫存環比下(xià)降22.3%。進入12月後,随着鋼廠利潤高企,産能釋放(fàng)或将恢複,市場供給大(dà)概率上升,而氣溫快速下(xià)降後,北(běi)方需求降明顯減弱,總體(tǐ)需求難以維持高位。在供強需弱背景下(xià),後期庫存難以繼續下(xià)行。

2、鐵礦石庫存增速放(fàng)緩

2019年11月份,鐵礦石庫存指數爲102.7%,較上月回落3.2個百分(fēn)點,鐵礦石庫存量連續五個月保持積累态勢,但當月庫存量增速較上月有所放(fàng)緩。四季度來看,環保限産較市場預期更爲嚴格,鐵水産量較去(qù)年同期下(xià)降導緻四季度礦石需求低于前期,後期生(shēng)鐵産量增速有望繼續下(xià)降,預計減少1100萬噸産量約1800萬噸礦石需求。10月至今澳洲和巴西發貨量達到1.55億噸,較年内3月、4月發貨低點增加3000萬噸。進入12月,鋼材需求大(dà)概率季節性回落,港口庫存可能繼續增加。

3、煤炭庫存繼續積累

2019年11月份,煤炭庫存量較上月增加3.4%,增速略有放(fàng)緩0.2個百分(fēn)點,顯示随着煤炭産能釋放(fàng),而需求相對疲軟,當前煤炭市場供大(dà)于求的壓力仍然較大(dà)。市場情況來看,目前北(běi)方港口煤炭庫存消耗緩慢(màn),且電(diàn)廠煤炭庫存居于高位,電(diàn)廠主要以消耗庫存爲主,采購有限。截至11月26日秦皇島港煤炭庫存量爲674.50萬噸,錨地船舶數量爲19艘,預報到港船舶數量爲9艘。11月26日沿海地區主要電(diàn)力集團合計日均耗煤量爲65.07萬噸,煤炭庫存量爲1688.59萬噸,存煤可用天數爲25.950天。

4、汽車(chē)市場庫存壓力繼續加大(dà)

2019年11月份,汽車(chē)庫存指數三連升至104.2%,較上月上升0.6個百分(fēn)點,指數達到2018年12月份以來的最高,顯示車(chē)市庫存壓力進一(yī)步加大(dà),市場環境進一(yī)步惡化。據中(zhōng)國汽車(chē)流通協會發布的最新一(yī)期“中(zhōng)國汽車(chē)經銷商(shāng)庫存預警指數調查”顯示,2019年11月汽車(chē)經銷商(shāng)庫存預警指數爲62.5%,環比上升0.1個百分(fēn)點,同比下(xià)降12.6個百分(fēn)點,庫存預警指數位于警戒線之上。調查顯示, 11月份市場表現略好于10月,但市場壓力依舊(jiù)很大(dà),整體(tǐ)需求量降低。爲完成年度任務,12月經銷商(shāng)将繼續沖量,通過打折促銷等優惠活動刺激消費(fèi)者購車(chē);年底上市新車(chē)較多,各行業資(zī)金回籠,收入增加,促進汽車(chē)銷量,車(chē)市呈現翹尾現象。但是整體(tǐ)汽車(chē)市場仍不明朗,宏觀經濟下(xià)行,豬肉等消費(fèi)品價格上升,一(yī)定程度上遏制了家庭大(dà)額消費(fèi)支出,居民消費(fèi)意願降低。加之臨近年底,來自于廠家的壓庫或将使得經銷商(shāng)庫存壓力進一(yī)步增加。

綜合來看,11月,國内大(dà)宗商(shāng)品市場形勢良好,供給平穩增長,需求繼續回升,庫存增速減緩,顯示随着下(xià)半年以來宏觀政策逆周期調節力度明顯加大(dà),其效果正在不斷顯現,經濟由降轉穩的迹象逐漸顯露,國内大(dà)宗商(shāng)品相關企業生(shēng)産經營環境進一(yī)步改善,行業穩中(zhōng)向好的态勢繼續深入發展。不過,進入12月份以後,大(dà)宗商(shāng)品市場淡季效應逐步顯現,需求端将會逐漸趨弱,而供應端壓力将持續加大(dà),特别是部分(fēn)商(shāng)品生(shēng)産利潤可觀,産能利用率或将繼續上升,因此我(wǒ)們預計供大(dà)于求仍将是12月份市場的主基調,市場下(xià)行壓力依然存在。

1、基建和房地産市場對大(dà)宗商(shāng)品需求仍有支撐

1-10月份,基礎設施投資(zī)同比增長4.2%,增速比前三季度回落0.3個百分(fēn)點,比上半年和去(qù)年全年分(fēn)别加快0.1和0.4個百分(fēn)點。數據變化顯示,基建投資(zī)增速呈現企穩回升趨勢。近期爲了保持投資(zī)的持續增長動力,兩項重要政策出台。一(yī)是提前下(xià)達2020年部分(fēn)新增專項債務限額,并要求盡早落實到具體(tǐ)項目,形成對經濟的有效拉動;二是适當下(xià)調基建項目資(zī)本金比例。專項債和項目資(zī)本金比例的下(xià)調,有利于提升基建項目融資(zī)能力,夯實基礎建設投資(zī)需求。

1-10月份,房地産開(kāi)發投資(zī)同比增長10.3%,增速比1-9月份回落0.2個百分(fēn)點,仍保持在相對較高水平。1-10月房屋新開(kāi)工(gōng)面積增長10.0%,增速加快1.4個百分(fēn)點。房地産開(kāi)發企業土地購置面積同比下(xià)降16.3%,降幅比1-9月份收窄3.9個百分(fēn)點;土地成交價款9921億元,下(xià)降15.2%,降幅收窄3.0個百分(fēn)點。數據變化顯示,雖然房地産開(kāi)發投資(zī)增速略降,但新屋開(kāi)工(gōng)面積卻逆勢提速,這也爲上遊鋼材等大(dà)宗商(shāng)品的需求提供了相對較強的動力。土地購置面積及成交價款的降幅收窄,同樣說明市場對當前房地産市場的預期出現改善。整體(tǐ)來看,基礎建設投資(zī)需求的回升和房地産新開(kāi)工(gōng)面積的提速,在一(yī)定程度上支撐鋼材等大(dà)宗商(shāng)品市場的需求。

2、環保限産力度相對較小(xiǎo),供給下(xià)降空間有限

從11月中(zhōng)旬起,山西、山東、河北(běi)、河南(nán)等地區陸續發布重污染空氣預警,并要求省市内工(gōng)業源限産減排。随着天氣逐漸轉冷,重污染天氣預警出現概率有所上升,各地區也會加強對于工(gōng)業源的排放(fàng)管控。但11供給指數仍能逆勢上漲,表明現階段環保限産力度有所減弱。在對不同環保水平的企業實行“差别化管控”,對超低排放(fàng)企業不限産或少限産,對不達标企業予以關停避免減産停産“一(yī)刀切”的情況下(xià),預計12月份環保力度依然不會有明顯改觀,企業在利潤驅使下(xià),産量下(xià)降空間有限。

3、資(zī)金環境略有收緊

據央行數據,10月份人民币貸款增加6613億元,同比少增357億元。9月份社會融資(zī)規模增量爲6189億元,比去(qù)年同期少1185億元。9月末M2同比增長8.4%,增速與上月末持平,比去(qù)年同期高0.4個百分(fēn)點;M1同比增長3.3%,增速比上月末低0.1個百分(fēn)點,比去(qù)年同期高0.6個百分(fēn)點; M0同比增長4.7%。當月淨回籠現金734億元。從信貸數據來看,10月份整體(tǐ)資(zī)金環境略有收緊,但力度不大(dà)。此外(wài),11月整體(tǐ)基建、房地産市場需求快速釋放(fàng),說明前期的資(zī)金寬松環境給當前市場打下(xià)良好的基礎。不過随着氣溫下(xià)降以及年末臨近,需求衰減、資(zī)金加快回籠現象或集中(zhōng)出現,因此需要提前做好相關資(zī)金及資(zī)源安排。

(來源: 中(zhōng)物(wù)聯科技信息部)