2022.04.25

暢循環保民生(shēng) 物(wù)流行業迎難而上

3月以來,國際環境更趨複雜(zá)嚴峻、國内疫情頻(pín)發,物(wù)流供需增速穩中(zhōng)趨緩。盡管面臨巨大(dà)考驗,物(wù)流企業積極應對,在重點區域、領域增加基礎設施、人員(yuán)投入,爲抗疫保供、維護産業鏈供應鏈穩定做出了較大(dà)貢獻。

一(yī)、 物(wù)流需求增勢趨緩,各領域恢複勢頭不均衡

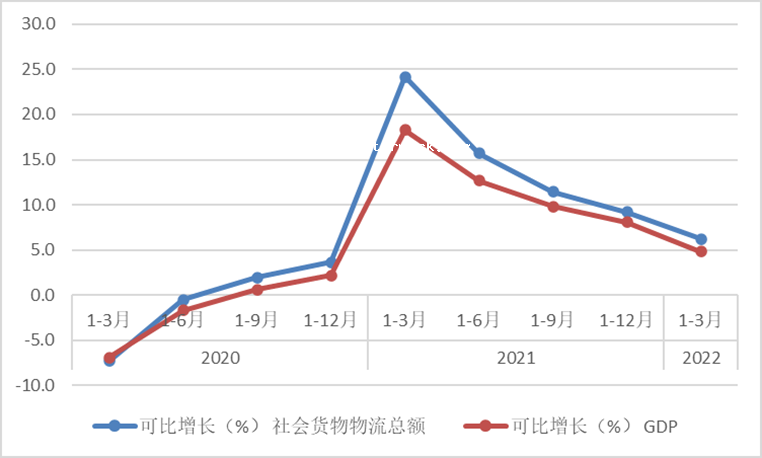

一(yī)季度全國社會物(wù)流總額84.0萬億元,按可比價格計算,同比增長6.2%。從規模看,單位GDP的物(wù)流需求系數(社會物(wù)流總額與GDP的比率)回升至3.1,爲2020年以來的最高水平。顯示多重壓力下(xià),物(wù)流需求爲經濟發展提供了有力保障,國民經濟對于物(wù)流發展的依賴程度趨升。從增速看,一(yī)季度社會物(wù)流總額累計尚保持在6%左右的較快增長,且增速高于上年四季度2個百分(fēn)點。顯示我(wǒ)國超大(dà)規模市場優勢依然明顯,物(wù)流需求規模恢複勢頭得以延續。也要看到3月份以來世界局勢複雜(zá)演變,國内疫情影響持續,社會物(wù)流總額增速有所放(fàng)緩,3月當月增速比1-2月回落超過2個百分(fēn)點。

圖 1 2020-2022年各季度社會物(wù)流總額及GDP可比增長

從結構看,大(dà)宗商(shāng)品相關物(wù)流需求保持較快增長,民生(shēng)消費(fèi)相關需求穩中(zhōng)趨緩。從各領域看,物(wù)流工(gōng)業生(shēng)産物(wù)流需求展現較強韌性,增速平穩;進口物(wù)流需求受到外(wài)部不穩定因素影響降幅進一(yī)步擴大(dà);與民生(shēng)消費(fèi)相關的物(wù)流需求恢複動力受到一(yī)定抑制。綜合來看,一(yī)系列穩增長舉措出台落地,工(gōng)業生(shēng)産穩步恢複,工(gōng)業品物(wù)流總額拉動物(wù)流需求增長5個百分(fēn)點,爲物(wù)流需求提供有力支撐。

工(gōng)業品物(wù)流運行平穩。一(yī)季度工(gōng)業品物(wù)流總額比上年增長6.5%,比上年四季度回升2.6個百分(fēn)點。3月當月雖有所回落,仍保持了5.0%的較快增長。綜合來看,内外(wài)需求複蘇、産生(shēng)升級和保供穩增長的多重因素拉動下(xià),工(gōng)業物(wù)流需求總體(tǐ)保持較快增長。

從主要行業增長水平看,一(yī)方面,能源保供發力能源、原材料産業穩中(zhōng)有升,一(yī)季度采礦業物(wù)流需求增速較快達到兩位數增長,增速環比1-2月提高。另一(yī)方面,制造業産業升級加快,裝備、高科技等新動能增長引擎作用繼續顯現。其中(zhōng),裝備制造業同比增長8.1%,其中(zhōng)電(diàn)氣機械和器材制造業,計算機、通信和其他電(diàn)子設備制造業增長均超過10%;高技術制造業同比增長14.2%,增速均明顯快于全部工(gōng)業增長。

單位與居民物(wù)流總額增速穩中(zhōng)趨緩。一(yī)季度,單位與居民物(wù)品物(wù)流總額同比增長6.7%,增速降至近年來的較低水平。其中(zhōng),全國實物(wù)商(shāng)品網上零售額同比增長8.8%,增速比2021年四季度加快4個百分(fēn)點,對民生(shēng)消費(fèi)類物(wù)流需求增長拉動作用依然明顯。在實物(wù)商(shāng)品網上零售額中(zhōng),與居民生(shēng)活密切相關的吃類和用類商(shāng)品零售同比分(fēn)别增長13.5%和10.6%。

進口物(wù)流量降幅進一(yī)步擴大(dà)。一(yī)季度進口物(wù)流總額比上年下(xià)降7.7%,降幅比1-2月擴大(dà)4.2個百分(fēn)點。3月份以來,疫情防控措施升級疊加去(qù)年高基數等因素影響,進口物(wù)流量進一(yī)步回落,各主要貨類均有不同程度下(xià)降。從進口商(shāng)品來看,大(dà)宗商(shāng)品方面進口量均有下(xià)降,鐵礦砂及其精礦、原油、煤及褐煤、天然氣的進口量同比下(xià)降5.2%、8.1%、24.2%和5.1%;部分(fēn)中(zhōng)間品集成電(diàn)路、汽車(chē)底盤進口量小(xiǎo)幅下(xià)降,同比降幅10%以内。農産品方面,糧食進口量由增轉降,肉類保持大(dà)幅下(xià)降,同比分(fēn)别下(xià)降1.5%和36.5%。

3月上海、廣東、山東、吉林等疫情較嚴重地區,防控措施升級,對部分(fēn)領域物(wù)流需求造成一(yī)定影響。一(yī)方面,上海、吉林等省作爲汽車(chē)制造重要産地部分(fēn)工(gōng)廠停工(gōng)減産,一(yī)定程度上影響汽車(chē)領域物(wù)流需求明顯回落,3月汽車(chē)制造物(wù)流需求同比下(xià)降1%。另一(yī)方面,長三角及廣東作爲電(diàn)商(shāng)物(wù)流重要集散地,部分(fēn)配送中(zhōng)心封閉管理,對較電(diàn)商(shāng)、快遞物(wù)流需求造成較大(dà)沖擊,3月快遞企業業務量同比下(xià)降3.1%。

二、 物(wù)流行業運行趨緩,企業經營面臨較大(dà)困難

從規模看,一(yī)季度物(wù)流業總收入達到2.8萬億元,同比增長8.2%,增速比1-2月回落1.5個百分(fēn)點。物(wù)流市場規模總體(tǐ)延續恢複性增長,電(diàn)商(shāng)快遞等新業态勢頭較好。但3月以來,國内多地出現聚集性疫情,各地通行政策升級,物(wù)流業下(xià)行壓力加大(dà),恢複勢頭有所放(fàng)緩。

從景氣水平看,一(yī)季度中(zhōng)國物(wù)流業景氣指數平均50.3%,尚位于景氣區間,物(wù)流業運行總體(tǐ)平穩,但進入3月份,新訂單、業務量指數均回落至50%以下(xià),顯示物(wù)流受到本輪疫情影響顯著,物(wù)流服務和市場需求有所減弱,供需兩端同步走低。

一(yī)季度,受到疫情影響區域、領域供給短缺,物(wù)流供需結構性失衡加劇,物(wù)流服務價格波動明顯增大(dà)。從不同運輸方式來看,沿海散貨、集裝箱運輸市場繼續良好表現,市場運價維持在較高水平。3月中(zhōng)國沿海散貨運價指數1215.81點,環比回升16.1%;中(zhōng)國出口集裝箱運價指數3332.65點,環比小(xiǎo)幅回調4.9%,但仍處于曆史高位。3月以來因地區疫情防控和通行政策不同,公路物(wù)流供需處于非常态運行,各地區價格波動存在較大(dà)差異,全國總體(tǐ)價格水平上漲溫和,3月中(zhōng)國公路物(wù)流運價指數平均100.3%,環比回升2%。

一(yī)季度,面對複雜(zá)嚴峻的國内外(wài)經濟形勢,物(wù)流迎難而上保障物(wù)流服務供給。綜合來看,重點物(wù)流企業經營及資(zī)金水平尚處正常區間,物(wù)流業務總體(tǐ)保持小(xiǎo)幅增長,但盈利水平明顯回落。主要呈現以下(xià)特點:

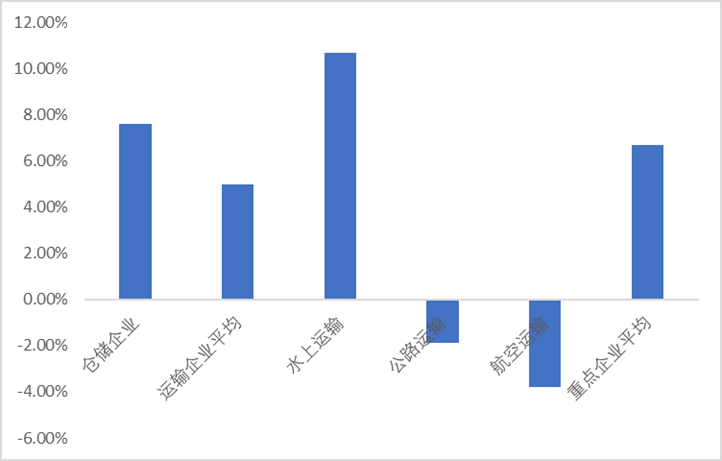

一(yī)是物(wù)流企業營收總體(tǐ)保持增長。近年來,物(wù)流企業适應需求、環境變化的能力不斷增強,一(yī)季度重點企業物(wù)流業務收入仍實現增長,比上年同期增長6.7%,但增速比1-2月回落超過10個百分(fēn)點,顯示在疫情沖擊、國際地緣政治不穩定等因素影響下(xià),3月企業經營受到較大(dà)影響。不同行業看,倉儲企業營收增長快于運輸企業。運輸企業中(zhōng)水上、鐵路運輸企業保持增勢,航空、公路運輸企業則有所回落。

圖 2 2022年一(yī)季度重點物(wù)流企業物(wù)流業務收入增長情況

二是物(wù)流企業資(zī)産負債率有所下(xià)降,資(zī)金周轉尚處合理區間。3月末,重點物(wù)流企業資(zī)産同比增長3%,企業資(zī)産負債率同比下(xià)降1.4個百分(fēn)點,應收賬款平均回收期同比縮短2天,綜合兩項指标結合助企纾困政策的持續發力,一(yī)季度物(wù)流企業資(zī)金運行情況尚處合理區間,流動資(zī)金占用較前期略有改善。

三是物(wù)流企業經營困難增大(dà),利潤有所回落。伴随3月物(wù)流企業業務量放(fàng)緩,經營困難有所增大(dà),虧損企業數量增加,利潤額同比下(xià)降。一(yī)季度,重點物(wù)流企業虧損面36%,比1-2月提高6個百分(fēn)點;物(wù)流企業利潤由上月的增長轉爲同比下(xià)降2.2%。重點物(wù)流企業收入利潤率降至3%以下(xià),比1-2月及上年同期均有所回落。同時,各類型物(wù)流企業盈利不均衡,尤其是以中(zhōng)小(xiǎo)微企業爲代表的運輸企業利潤明顯回落,收入利潤率同比下(xià)降0.3個百分(fēn)點,且低于物(wù)流企業平均水平0.6個百分(fēn)點。

三、經濟暢通循環受阻,物(wù)流運行成本壓力攀升

一(yī)季度社會物(wù)流總費(fèi)用比上年增長8.6%,增速均高于同期社會物(wù)流總額、物(wù)流業總收入。社會物(wù)流總費(fèi)用與GDP的比率爲14.7%,比2021年全年、上年同期提高0.1個百分(fēn)點,物(wù)流運行效率有所降低,物(wù)流運行的成本壓力有所增大(dà)。

從結構看,運輸費(fèi)用同比增長6.4%,占社會物(wù)流總費(fèi)用比重爲52.1%。保管費(fèi)用同比增長11.2%,占35.2%。管理費(fèi)用同比增長11.1%,占12.7%。三項費(fèi)用構成與2021年、上年同期相比,運輸環節占比明顯回落(兩期在53.5%左右),保管環節明顯提高。具體(tǐ)來看:

一(yī)是運輸時效受到較大(dà)影響,結構調整加快。3月份以來,各地物(wù)流防控措施普遍升級,物(wù)流運輸體(tǐ)系、運輸結構伴随着疫情管控的因素不斷調整,展現了較強的适應能力。公路方面,因區域防控升級,公路運量、運力均有較大(dà)幅度縮減。廣東、江蘇均爲是我(wǒ)國公路貨運量排名較靠前的省份,此輪疫情管控造成的長三角等多地高速公路封閉導緻上述省市公路貨運量均有不同程度下(xià)降(同比下(xià)降8.3%和6.7%)。水運方面,上海港作爲重要的外(wài)貿、物(wù)流集散地,疫情以來貨物(wù)滞留、港口擁堵情況明顯加劇,進出口物(wù)流時效受到較大(dà)影響,局部出現運力緊張的情況。在公路、水運等運輸方式受到一(yī)定限制的背景下(xià),鐵路運輸積極發揮自身在大(dà)宗商(shāng)品保供、長距離(lí)跨區域運輸等方面的優勢,爲大(dà)宗商(shāng)品運輸、民生(shēng)保供運輸提供了有力保障。3月份鐵路貨運量、貨運周轉量同比增長8%、12.2%,占比同比提高0.9和1.7個百分(fēn)點,運輸結構實現較大(dà)幅度調整。

二是供應鏈暢通性受阻,倉儲及裝卸費(fèi)用上漲較快。3月以來受到疫情等因素影響,供應鏈上下(xià)遊暢通性明顯受阻,産銷銜接水平有所下(xià)降。2月末,存貨增長16.6%。産成品存貨周轉天數爲<span style="padding: